一.十一月A股持续筑底

8月以来,外围调整、人民币贬值、经济增速不达预期等因素影响下,A股持续筑底。随着逆周期调节政策以及稳定市场的措施集中出炉,9月市场步入调整尾声。不过10月国际地缘政治冲突加剧,全球市场开启避险模式,11月美联储暂停加息后美元指数大幅走低,刺激外围市场全面上涨,但A股依旧低迷。截至11月24日,当月上证指数上涨0.74%,深成指下跌0.97%,创业板指数下跌1.54%。不过,与沪深股指形成鲜明对比的则是北证50指数,11月最大区间涨幅超过40%!果然,哪里有流动性,哪里就有溢价;反之亦然。

我们在11月策略《一蓑烟雨任平生》暗示:11月A股依旧是拉锯,行情转好的可能性不大。毕竟穿着蓑衣在风雨中行走,也无风雨也无晴,无所谓风雨或晴天。

从指数表现看,11月份市场继续筑底,几大指数走势趋同。这点与8月、9月科创板及创业板领跌,而上证指数相对稳定的表现形成巨大的反差。反差背后,说明调整进入末期,强势股出现补跌的局面。

图表1:主要市场指数11月表现(%)(截至:2023-11-24)

来源:choice、巨丰金融研究院

11月市场走势疲弱,根本原因是北向资金出逃,A股赚钱效应越来越低。除了借助于短剧互动游戏而出现阶段性爆炒的传媒板块,流行性疾病刺激下的医药板块,政策利好刺激下的房地产板块,以及煤炭、汽车等个别板块,其余行业总体没有赚钱机会。

图表2:主要风格指数11月表现(%)(截至:2023-11-24)

来源:choice、巨丰金融研究院

图表3:主要风格指数走势对比(截至:2023-11-24)

来源:choice、巨丰金融研究院

从历史走势看,消费风格依旧是长期领跑各大风格,但从年内走势看,稳定风格已经脱颖而出。

二.十一月市场震荡为主

(一)蓝筹板块出现补跌

截至11月24日,申万一级行业涨多跌少。表现最强的五个行业分别是传媒(9.63%)、煤炭(4.71%)、计算机(4.48%)、房地产(4.25%)、社会服务(3.91%)。有色金属、电力设备、建筑材料、非银金融、银行等五个行业领跌,幅度分别为-2.73%、-2.14%、-1.46%、-0.89%和-0.55%。行业涨跌幅和10月对比可知,房地产、传媒等行业连续2个月大幅回调后出现报复性反弹,银行、电力、有色等板块则出现补跌。

图表4:主要行业11月市场表现(截至:2023-11-24)

来源:choice、巨丰金融研究院

11月份,美元指数大幅回调,人民币兑美元汇率升值至7.15附近,北向资金趋势性抛售仍未结束。传媒、煤炭、计算机、房地产等行业涨幅居前,背后的逻辑是困境反转;而有色金属、电力设备、建筑材料、非银金融、银行等板块则出现回调。市场结构性行情的特征依旧明显。

(二)宽基指数涨跌参半

11月,主要规模指数涨跌参半,风格化明显。11月跌幅居前的主要规模指数分别为大盘成长(-2.87%)、创业板50(-2.17%)、创业大盘(-1.81%)、创业板指(-1.54%)和中证100(-1.51%)。

图表5:主要规模指数10月市场表现(截至:2023-11-24)

来源:choice、巨丰金融研究院

表现最强的规模指数则是:国证2000(3.72%)、中证1000(2.45%)、创业板综(1.53%)、巨潮小盘(1.41%)、深圳综指(1.39%)。数据反映出持续调整下,市场重心下移,权重股补跌现象较为突出,中小盘股则展开反弹。

(三)北向11月大幅减持银行、电池、证券、光伏行业

截至11月24日,北向资金当月净流出83.81亿元。所有行业中医疗器械、半导体、食品饮料、电力、农牧饲渔等行业资金净流入最多,净流入分别为34.26亿元、23.18亿元、18.98亿元、16.43亿元和14.87亿元。

截至11月24日,所有行业中北向资金净流出最多的5个行业为银行(-51.26亿元)、电池(-38.82亿元)、证券(-26.06亿元)、光伏设备(-23.65亿元)和保险(-23.52亿元)。

图表6:11月主要行业北向资金净流入(亿元)(截至:2023-11-24)

来源:choice、巨丰金融研究院

北向资金11月总体以抛售为主,但力度和前几个月相比明显减弱。其中消费电子、汽车整车连续3个月获得北向资金大笔增持,而银行、电池、光伏设备、保险则连续3个月被北向资金大幅减仓。最近两个月北向资金动向对于A股影响很大,建议投资者对北向资金10月大幅增持的行业及时逢高止盈。

(四)11月影响A股的主要因素

国内经济数据略有回落:

11月9日,国家统计局公布数据,2023年10月份,全国居民消费价格同比下降0.2%,由上月持平转为下降;环比下降0.1%,由上月上涨0.2%转为下降。全国工业生产者出厂价格同比下降2.6%,降幅比上月扩大0.1个百分点;环比持平,由上月上涨0.4%转为持平。

11月13日,央行公布数据显示,2023年10月新增人民币贷款7384亿,同比多增1058亿;10月新增社会融资规模1.85万亿,同比多增9108亿。10月末,广义货币(M2)同比增长10.3%,增速与上月持平;狭义货币(M1)同比增长1.9%,增速比上月末低0.2个百分点。

美元加息周期步入尾声:

11月1日,美联储召开议息会议,宣布将联邦基金利率区间维持在5.25-5.5%区间,缩表上限按计划维持每月950亿美元,并开始关注金融条件大幅收紧的问题。

上述事件,对于11月A股产生了重大影响,美联储基本结束加息周期,全球资本市场展开强反弹,但A股仍未能走出低谷,机构预计央行将降低存款准备金率落空,以及北交所个股大幅飙升,加剧了A股场内资金的分歧。

三.预计十二月结构性行情延续

目前A股结构性行情特征明显,市场上热点板块持续性不强,市场重心仍然在下降:汽车、消费电子等行业在华为概念加持下持续走强;金融板块在10月大力护盘,11月份几乎没有表现。小盘股总体表现强于大盘股,尤其是袖珍盘的北交所个股,股价短期出现暴涨。板块轮动加快的根本原因,还在于市场处于存量博弈的大背景之下,从11月的逆回购利率看,市场流动性趋紧。从历史的角度看,流动性及市场情绪,将是行情驱动的主要因素。下面,我们将从宏观面、资金面、情绪面三个方面分析,以探究12月份A股的机会。

1、宏观面:

经济数据略有回落

在国内各项稳经济政策组合发力推动下,结合中国经济具有的巨大发展韧性和潜力,经济长期向好的基本面没有改变。10月份,受“十一”节假日和节前部分需求提前释放等因素影响,制造业PMI景气水平有所回落。不过,整体来看,经济向常态回归仍是大趋势,在宏观政策支持下,制造业企业对经济复苏前景仍保持乐观预期。

PMI指数降至收缩区间

10月31日,国家统计局公布数据显示,10月份,中国制造业采购经理指数(PMI)为49.5%,比上月下降0.7个百分点,降至收缩区间;同时,非制造业商务活动指数和综合PMI产出指数分别为50.6%和50.7%,分别比上月下降1.1个百分点与1.3个百分点,但均高于临界点。

图表7:中国制造业PMI指数

来源:choice、巨丰金融研究院

10月份,受‘十一’节日休假和节前部分需求提前释放等因素影响,制造业PMI景气水平有所回落。受9月份较高基数和10月份工作日减少等因素影响,10月份生产指数为50.9%,比上月下降1.8个百分点,但仍高于临界点,制造业企业生产景气水平保持扩张。总体看,10月份生产指数保持扩张,需求有所回落。

2、情绪面:

国外:美联储加息周期或已结束

美国10月份通胀数据低于预期,促使美国银行改变了对美联储进一步加息的预期,认为加息周期已经结束。数据显示,美国10月CPI同比上涨3.2%,低于9月份的3.7%,为今年6月以来的最低水平。与此同时,核心CPI同比上涨4%,也低于普遍预期。美银策略师们预计,美联储将从2024年6月开始降息,并以每季度一次的速度降息。11月以来,美股出现大幅反弹,逼近年内高点。日经指数创出33年以来新高。

国内:A股公司回购增持脚步加快

自8月以来,沪市公司维护价值投资意识不断强化,回购增持内在动力显著增强,以实际行动提振投资者信心。统计数据显示,2023年以来,沪市新增回购计划约260家,拟回购金额上限接近700亿元。尤其三季度以来,沪市公司加快回购步伐,170余家新发回购计划,拟回购金额上限460亿元,数量、金额占全年的比例均超六成。

分板块看,上证180成份公司、科创50成份公司回购力度更大,回购金额占对应板块比例分别超七成、近五成,引领示范效应显著。其中,中远海控回购金额达150亿元,海尔智家、宝钢股份斥资回购金额达30亿元。此外,还有上汽集团、中国石化、恒瑞医药等公司回购金额超过10亿元。

3、流动性:

新增社融数据走强

自5月以来,新增社融数据连续3个月同比下滑,但降幅收窄明显。8月社融数据开始拐头向上,9月、10月数据进一步向好。

央行网站11月13日发布《2023年10月社会融资规模增量统计数据报告》显示,初步统计,2023年前十个月社会融资规模增量累计为31.19万亿元,比上年同期多2.33万亿元。10月份社会融资规模增量为1.85万亿元,比上年同期多9108亿元。

近期央行加大公开市场操作力度,以及人民币贷款同比增长较快对M2增速带来支撑,但去年同期基数较高以及政府债券发行加速一定程度上拖累M2增长。

总体上看,10月末M2增速仍然维持10%左右的较高水平,稳健的货币政策较为有力,市场流动性合理充裕。10月份M2—M1“剪刀差”扩大至8.4%,以及M1同比增速大幅下滑,从侧面反映出经济活力仍显不足,市场主体信心有待提振。

图表8:社融数据

来源:choice、巨丰金融研究院

新基金发行整体仍较为低迷

今年一季度A股市场先扬后抑,基金净值整体小幅上涨,AI引领之下TMT方向涨幅居前,相关基金净值也有不错的表现。但从新基金发行市场来看,权益类新基金并没有随之回暖,整体仍然较为低迷。8月基金发行有所改观,但之后再次出现持续缩量的局面。

图表9:基金发行统计

来源:choice、巨丰金融研究院

今年以来截至11月24日共有1137只基金宣告成立,募集总规模超过8999亿元,其中9月、10月发行基金份额持平,较8月份的1004.74亿出现明显回落。目前的基金发行规模上,依然是债券类基金占比较大。

11月份,债基发行占比高达84%,这意味着11月通过基金给A股注入的资金仅为30亿元。所以,相对而言,通过基金发行为股市输入的流动性仍低于预期。

北向资金动向

北向沪深港通已经成为境外投资者进入A股的主要途径。近年来,我国资本市场对外开放渠道持续拓宽,外资流入更加便捷。

图表10:北向资金流入与上证指数对比

来源:choice、巨丰金融研究院

北向资金对A股影响较大,今年1月大幅流入超过1400亿元时,当月沪指涨幅高达5.39%,深成指上涨8.94%。2月净流入显著减少,市场进入盘整状态,且出现了持续分化。4月、5月北向资金小幅流出,市场陷入调整。6月,北向资金回流225亿元,市场展开反弹。7月北向资金净流入470亿,A股反弹行情延续。8月北向资金净流出896.83亿元,市场处于不断探底的过程中。9月、10月、11月北向资金流出放缓,截至11月24日,当月北向资金净流出83.8亿元。总体而言,北向资金当月大幅流入时,市场有不错的表现,如果大幅净流入的趋势不能延续,则市场容易进入盘整状态。

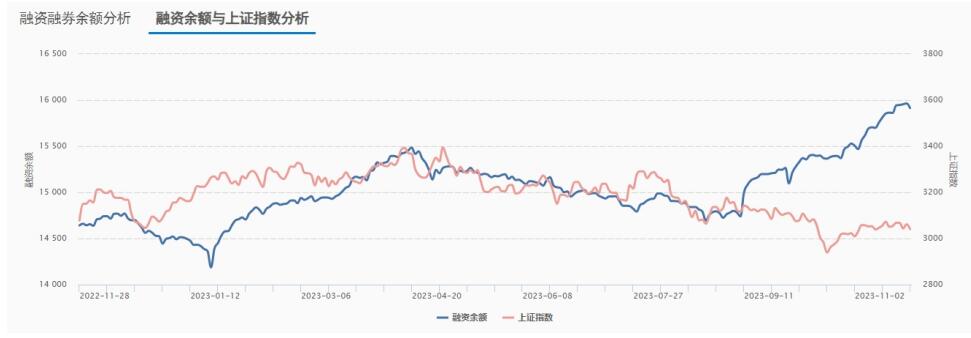

融资融券动向

随着主板注册制新股开启申购,A股融资能力进一步增强,叠加强制退市的完善和实施,中国资本市场将逐渐迈向成熟。2023年以来,融资余额逐步提高,在4月20日达到年内峰值1.65万亿,此后伴随市场调整,融资余额震荡下行,到8月25日达到阶段新低1.55万亿。此后展开反弹,截至11月24日,融资余额1.59万亿元。从长期看,融资融券对于行情有一定推动,且两融余额仍有上升空间。

图表11:融资融券分析

来源:choice、巨丰金融研究院

4、十二月A股值得期待的因素:

全球央行紧缩政策出现拐点,市场流动性改善

美联储最新会议纪要重申谨慎基调,但市场已几乎排除美联储继续加息的可能,本轮十年期美债利率从5%快速下行至4.4%附近,在当前位置进一步大幅下行面临一定阻力。与此同时,国内地产金融政策加快放松使得市场宽信用预期升温,岁末之际,重要会议的政策定调将成主线。预计后续稳增长仍会加码发力,积极财政将成为宽信用的主要抓手,货币政策保持相对宽松,资本市场投资端改革重点在于引入中长期资金,权益市场有望演绎震荡向上的行情。

综上所述,鉴于宏观经济出现一定波折,基金发行尚未转暖,多家公司抛出增持或回购方案稳定股价,北向资金流出放缓,两融资金小幅回升等因素影响,我们判断A股十二月份仍将是结构性行情。

四.十二月关注结构性轮动行情

A股市场自4月下旬后呈现弱势震荡筑底行情,形成这种局面主要原因有两点:一是国内经济复苏力度弱于预期,二是美元紧缩及地缘政治因素对市场情绪的扰动。尽管自8月以来,国内经济重拾升势,但外围不确定因素加强,因此市场总体没有脱离震荡筑底的框架。

展望12月份,欧美此轮加息周期或落下帷幕,全球流动性收缩将逐渐结束。国内经济在逆周期调节下将逐步企稳,投资策略上依然倾向于结构性轮动行情,看好煤炭、猪肉、基建等周期板块的估值修复机会。

扫描联系人二维码或联系在线客服回复“12月策略”获取完整版!

五.风险提示

经济复苏不及预期;

政策效果不及预期;

历史数据不能完全代表未来预期。