【内容导读】

一、一月A股持续筑底

2023年A股落后于外围市场,2024年开局,A股延续弱势整理的态势。美国、欧洲、日本、印度等股市节节攀升,而A股依旧处于不断寻底的过程中,上证指数一度跌破2900点、2800点整数关口,创业板、科创板则创出数年新低。同时,北交所个股延续2023年11月以后的活跃表现,但1月中旬也跟随其它A股指数下行。1月下旬,政策组合拳集中发力,A股止跌回升,市场底部逐步明晰。

二、一月市场风格化明显

三、市场底部进一步确认

市场对经济的预期相对于政策目标存在较大上修空间,外部宏观环境更加温和,A股短期受投资者心态和资金行为影响,对积极的政策变化脱敏,市场出清过程缓慢,随着调整接近极值区域,市场和信心的拐点将临近。当前位置下行风险十分有限,对后续市场表现不必过度悲观。A股市场底部在进一步确认,逐渐抬升趋势明显,加之估值和市场信心在增强,预计仍将吸引资金入场。结合当前的市场风格,投资者可逢低关注国企改革、低估值、高股息蓝筹股。本期策略《共庆龙年笑语哗》改自董必武的诗词“共庆新年笑语哗”,以表达对龙年美好的祝愿。

四、二月把握结构性机会

l煤炭:高股息且业绩有保障;

l船舶:新一轮景气周期持续;

l中字头:市值管理提升价值。

一.1月A股震荡走低

2023年,中国A股市场经历了许多变化和挑战。在这一年中,市场经历了波动和调整,同时也展现出了一定的韧性和潜力。但总体而言表现弱于外围市场。2024年1月份,这种趋势进一步强化。

美国、欧洲、日本、印度等股市节节攀升,而A股依旧处于不断寻底的过程中,上证指数一度跌破2900点、2800点整数关口,创业板、科创板则屡创调整新低。同时,北交所个股新年大幅补跌,新年前20个交易日区间跌幅超过20%。

从指数表现看,当前A股市场继续筑底,上证指数、沪深300因为有国家队稳定市场的因素,表现相对抗跌,跌幅不足3%。深证成指虽为主板指数,但跌幅依旧高达8%。科创50、创业板指跌幅更是超过了11%。

图表1:主要市场指数1月表现(%)(截至:2023-01-26)

来源:choice、巨丰金融研究院

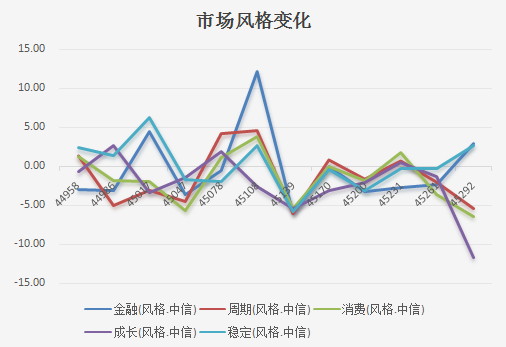

市场风格化极其明显:金融、稳定风格逆市上涨,周期、消费下跌5%以上,而成长风格跌幅则与创业板、科创50指数跌幅相当。

图表 2:主要风格指数表现(%)(截至:2023-01-26)

来源:choice、巨丰金融研究院

图表 3:主要风格指数走势对比(截至:2024-01-26)

来源:choice、巨丰金融研究院

从历史走势看,消费风格依旧长期领跑各大风格,但从2023年至今的走势看,稳定风格已经脱颖而出,金融板块则是2024年1月稳定市场的重要抓手。

二.1月市场表现割裂

(一)低估蓝筹股逆袭

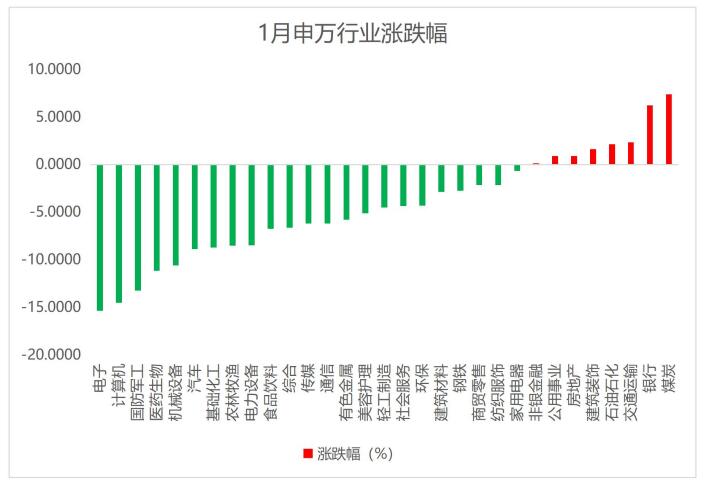

截至1月26日,申万一级行业涨少跌多。表现最强的五个行业分别是煤炭(7.40%)、银行(6.22%)、交通运输(2.33%)、石油石化(2.16%)、建筑装饰(1.63%)。电子、计算机、国防军工、医药生物、机械设备等五个行业领跌,幅度分别为-15.37%、-14.51%、-13.24%、-11.16%和-10.57%。

从行业涨跌幅可以明显看出2023年风光无限的TMT行业在新年遭遇大跌,而煤炭、银行、交运、石油、建筑等传统低估蓝筹则大幅补涨。

图表4:主要行业1月市场表现(截至:2023-01-26)

来源:choice、巨丰金融研究院

总体看,传统行业“野百合也有春天”与高成长行业“繁华过后是落寞”形成鲜明的对比,市场结构性行情的特征依旧明显。

(二)大盘价值风格占优

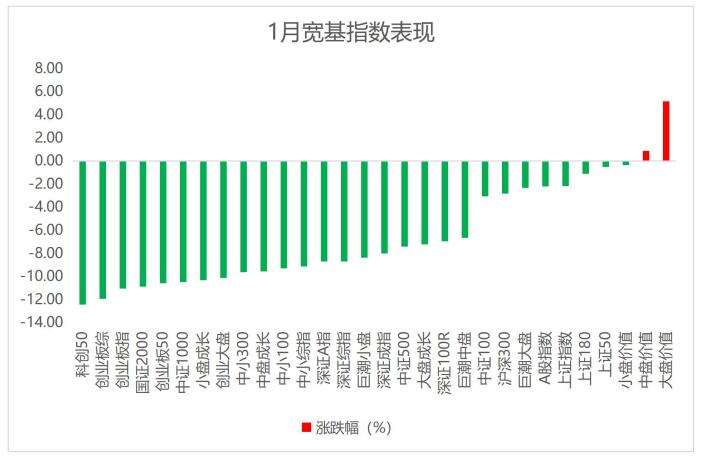

1月主要规模指数普跌,价值股逆市上涨。跌幅居前的主要规模指数分别为科创50(-12.43%)、创业板综(-11.92%)、创业板指(-11.04%)、国证2000(-10.87%)和创业板50(-10.49%)。

图表5:主要规模指数1月市场表现(截至:2023-01-26)

来源:choice、巨丰金融研究院

表现最强的规模指数则是:大盘价值(5.15%)、中盘价值(0.89%)、小盘价值(-0.34%)、上证50(-0.51%)、上证180(-1.11%)。

数据反映出持续调整下,市场重心下移,权重股强势护盘,稳定市场。

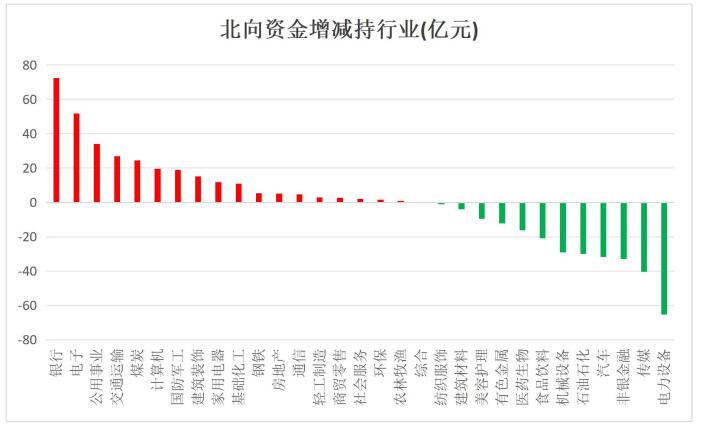

(三)北向资金1月大幅增持银行、煤炭、交运等传统行业

截至1月26日,北向资金年内净流出193.57亿元。其中,银行、电子、公用事业、交通运输、煤炭等行业资金净流入最多,净流入分别为72.5亿元、51.7亿元、34.05亿元、26.91亿元和24.49亿元。

所有行业中北向资金净流出最多的5个行业为电力设备(-65.27亿元)、传媒(-40.39亿元)、非银金融(-32.84亿元)、汽车(-31.68亿元)和石油石化(-29.97亿元)。

图表6:主要行业北向资金净流入(亿元)(截至:2023-01-26)

来源:choice、巨丰金融研究院

总体看,北向资金1月小幅流出,传统的电力、汽车、石油被减持力度较大,但是这些行业在1月表现较为出色,主要因素是其中存在大量的中字头、国资改革标的。2023年被北向资金大幅减持的光伏行业,在1月份出现过较大幅度反弹。目前北向资金不再扮演“聪明资金”的角色,而是随波逐流。

(四)1月影响A股的主要因素

2024年1月A股低迷,既有内部原因,也有外部原因。既有宏观经济因素的作用,也有微观因素的影响,是由多个因素叠加导致的。

内部因素:2023年GDP增速5.2%

国家统计局1月17日发布的2023年国民经济运行数据显示,初步核算,2023年全年国内生产总值1260582亿元,按不变价格计算,比上年增长5.2%。分产业看,第一产业增加值89755亿元,比上年增长4.1%;第二产业增加值482589亿元,增长4.7%;第三产业增加值688238亿元,增长5.8%。分季度看,一季度国内生产总值同比增长4.5%,二季度增长6.3%,三季度增长4.9%,四季度增长5.2%。从环比看,四季度国内生产总值增长1.0%。

1月24日,央行行长潘功胜在国新办举行的发布会上宣布,央行将于2月5日下调存款准备金率0.5个百分点,向市场提供长期流动性约1万亿元;同时,自2024年1月25日起,分别下调支农再贷款、支小再贷款和再贴现利率各0.25个百分点。

为贯彻以投资者为本的监管理念,加强对限售股出借的监管,证监会经充分论证评估,进一步优化了融券机制。具体包括:一是全面暂停限售股出借;二是将转融券市场化约定申报由实时可用调整为次日可用,对融券效率进行限制。因涉及系统调整等因素,第一项措施自1月29日起实施,第二项措施自3月18日起实施。

外部因素:外资的流出加剧了A股市场的不确定性

北上资金的外流对中国股市产生了负面影响。自2022年3月美联储开启多轮加息以来,美国联邦基金利率累计提高了525个基点,美国国债收益率升高。与之相反,中国央行了采取相对宽松的货币政策。中美政策的差异使得美元相对强势,北向资金净流入受影响,外资进入我国受阻。

从2017年到2022年,陆股通年均流入额基本保持在2,600亿元左右。2023年净流入仅为473亿,而2024年开局,北向资金罕见地呈现净流出的局面。在资本市场不断开放的背景下,北上资金的流向与A股市场的相关性越来越强,外资的流出加剧了A股市场的不确定性。

三.预计2月结构性行情延续

目前A股结构性行情特征明显,市场上热点板块持续性不强,市场重心仍然在下降。从历史的角度看,流动性及市场情绪,将是行情驱动的主要因素。下面,我们将从宏观面、资金面、情绪面三个方面分析,以探究2024年2月份A股的机会。

1、宏观面:

经济长期向好的基本面没有改变

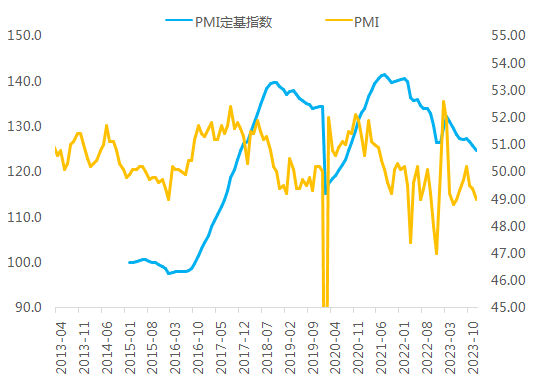

2023年一季度,国内经济增速较快,PMI指数连续3个月增长,3月份制造业PMI指数达到51.53,彼时A股表现令人感到欣喜。此后PMI指数回落,市场走势出现分化。5月份PMI指数跌破荣枯线,6月份达到年内低点,此后缓慢回升,9月份PMI指数回升至50.2%之后,再度回落,且连续3个月下滑。

12月份,制造业采购经理指数(PMI)为49.0%,比上月下降0.4个百分点,制造业景气水平有所回落。从企业规模看,大型企业PMI为50.0%,比上月下降0.5个百分点,位于临界点;中、小型企业PMI分别为48.7%和47.3%,比上月下降0.1和0.5个百分点,均低于临界点。

12月份,非制造业商务活动指数为50.4%,比上月上升0.2个百分点,高于临界点,表明非制造业扩张有所加快。从数据表现看,制造业复苏缓慢,而服务业则因冰雪旅游等火爆而小幅回升。

图表7:中国制造业PMI指数

来源:choice、巨丰金融研究院

整体看,当前经济恢复基础仍需巩固,稳增长政策仍将维持较高强度,延续偏缓改善的判断。在国内各项稳经济政策组合发力推动下,结合中国经济具有的巨大发展韧性和潜力,经济长期向好的基本面没有改变。

下一阶段,春节临近,备货增加或提振消费活动,服务业景气度或边际走强。

12月建筑业活动扩张加快,指数涨幅强于季节性,除了春节假期前施工进度加快的影响,还与近期万亿国债增发,积极财政对基建的支撑有关。下一阶段,施工淡季或使得建筑业商务活动季节性回落,因此当前的工程建筑上市公司股价上涨或难以为继。

总体而言,接下来积极政策有望继续发力稳增长,重点关注积极政策的力度和规模。

2、情绪面:

国外:美联储转向降息的预期愈发强烈

近日,市场对美联储转向降息的预期愈发强烈。正如中国人民银行行长潘功胜在1月24日国务院新闻办公室举行的新闻发布会上所言,“市场也有很多讨论,普遍预期美联储和欧央行在2024年都有可能降息。总体看,2024年美联储货币政策方向已经出现了一个转变的苗头”。

美联储货币政策转向无疑会对全球金融市场产生较大的影响。多家外资机构近日召开2024年市场展望和投资策略会或发布报告时纷纷表示,在美联储2024年货币政策出现转变苗头的背景下,看好A股走势。

国内:A股公司回购增持脚步加快

自8月以来,沪市公司维护价值投资意识不断强化,回购增持内在动力显著增强,以实际行动提振投资者信心。

在2024年1月12日证监会召开的新闻发布会上,证监会相关负责人介绍,2023年11月份至今两个多月以来,上市公司回购增持更加积极主动,持续向市场传递正面信号。期间,沪深两市共309家公司新增披露回购增持计划,金额上限428亿元,披露家数和金额上限同比增长189%和85%。从公告的实施情况看,514家公司在此期间实际回购增持金额超过277亿元,实施家数及金额同比增长46%和71%。

有业内人士表示,上市公司回购热潮有利于向市场传递积极向好的情绪,同时彰显了市场对于经济复苏的信心,也通过向二级市场释放积极信号进而起到一定的稳定股价、防止公司股价过低而偏离公司实际价值的作用。

3、流动性:

新增社融数据走强

2023年全年社会融资规模增量累计为35.59万亿元,比上年多3.41万亿元。其中,对实体经济发放的人民币贷款增加22.22万亿元,同比多增1.18万亿元;对实体经济发放的外币贷款折合人民币减少2206亿元,同比少减3048亿元;委托贷款增加199亿元,同比少增3380亿元;信托贷款增加1576亿元,同比多增7579亿元;未贴现的银行承兑汇票减少1784亿元,同比少减1627亿元;企业债券净融资1.63万亿元,同比少4254亿元;政府债券净融资9.6万亿元,同比多2.48万亿元;非金融企业境内股票融资7931亿元,同比少3826亿元。12月份,社会融资规模增量为1.94万亿元,比上年同期多6169亿元。

2023年12月新增社融略逊于市场预期,社融存量增速小幅走高。

从结构上看,2023年政府债券融资大幅多增,占新增社融的比重达到27.0%,较上年提升4.7个百分点,表明当前政府债券正在成为货币投放的一个重要渠道。这也是在金融周期下行背景下,经济增长结构正在发生变化,宏观政策稳增长力度增强的一个标志。

图表8:社融数据

来源:choice、巨丰金融研究院

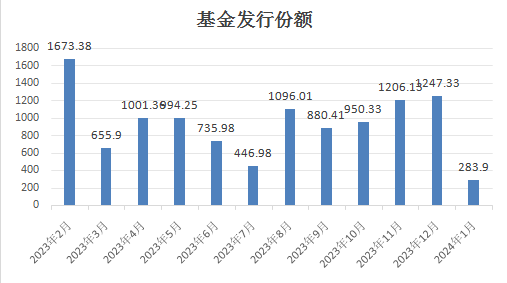

新基金发行整体仍较为低迷

今年一季度A股市场先扬后抑,基金净值整体小幅上涨,AI引领之下TMT方向涨幅居前,相关基金净值也有不错的表现。但从新基金发行市场来看,权益类新基金并没有随之回暖,整体仍然较为低迷。8月基金发行有所改观,但之后再次出现持续缩量的局面。

图表9:基金发行统计

来源:choice、巨丰金融研究院

2023年9月之后,基金发行速度有所回升。不过2024年1月基金发行速度出踩刹车的现象。截至1月26日,1月新成立基金108只,发行份额284亿,其中债券类基金占比高达81.68%。

这意味着2024年1月通过基金给A股注入的资金不足50亿元。所以,相对而言,通过基金发行为股市输入的流动性仍低于预期。

北向资金动向

北向沪深港通已经成为境外投资者进入A股的主要途径。近年来,我国资本市场对外开放渠道持续拓宽,外资流入更加便捷。

图表10:北向资金流入与上证指数对比

来源:choice、巨丰金融研究院

北向资金对A股影响较大,2024年1月净流出193.57亿,市场表现低迷。而结合上证指数与北向资金的历史走势看,北向资金当月大幅流入时,市场有不错的表现,如果大幅净流入的趋势不能延续,则市场容易进入盘整状态。

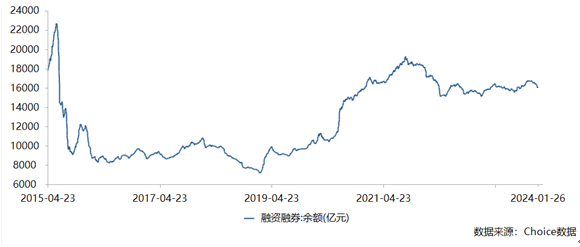

融资融券动向

随着主板注册制新股开启申购,A股融资能力进一步增强,叠加强制退市的完善和实施,中国资本市场将逐渐迈向成熟。2023年以来,融资余额逐步提高,但总体波动空间较小,2024年融资余额小幅回落。从历史数据看,2021年5月,融资融券余额达到近年来的峰值1.91万亿,此后总体呈现震荡走低的格局。从长期看,融资融券对于行情有一定推动,且两融余额仍有上升空间。

图表11:融资融券分析

来源:choice、巨丰金融研究院

4、A股春节后行情多先抑后扬

回顾近十年A股春节后市场的表现可以发现,市场节后几个交易日内上涨的概率很高。过去十年(2012年-2021年)上证指数春节后首个交易日上涨的次数只有四次,分别是2014年、2018年、2019年、2021年,上涨概率仅40%,平均上涨幅度为1.16%。

不过,在首个交易日后,市场的表现则逐渐强劲。数据显示,近十年上证指数于春节后5个交易日上涨的次数高达7次,上涨概率达到70%,平均上涨幅度达1.83%。下跌的年份分别是2013年下跌4.86%、2020年下跌3.38%、2021年下跌2.49%。节后10个交易日和节后20个交易日的上涨概率均为70%,平均涨幅分别扩大至2.79%和5.73%。

以深证成指来看,节后首日上涨概率仅为30%,后5日、后10日和后20日的上涨概率分别上升至50%、60%和60%。创业板指在节后的表现相对较好,节后首日上涨概率达到60%,后5日和后10日的上涨概率均达到80%。

值得关注的是,将时间区间往前拉伸,以过去20年的数据来看,上证指数在2月份实现上涨的概率高达75%,显著高于其他月份。

综合数据表明,近十年A股春节后的行情先抑后扬的概率很高。

综上所述,鉴于宏观经济出现一定波折,基金发行尚未转暖,多家公司抛出增持或回购方案稳定股价,北向资金逐步回流,春节期间A股历史走势较为乐观等因素影响,我们判断A股二月仍将是结构性行情。

四.二月关注结构性轮动行情

2023年三季度以来,国内经济复苏放缓,外围不确定因素加强,因此市场总体没有脱离震荡筑底的框架。展望2024年,欧美加息周期结束并有望开启新的降息周期,全球流动性有望得到改善。国内经济在逆周期调节下将逐步企稳,投资策略上依然倾向于结构性轮动行情。尽管我们看好2024年成长股风格,但在市场确认底部并展开反弹的阶段,往往周期股、低估值、大蓝筹板块表现更胜一筹,因此,我们建议投资者二月份重点关注煤炭、船舶、中字头板块的机会。

扫描联系人二维码或联系在线客服回复“2月策略”获取完整版!

风险提示

经济复苏不及预期;

政策效果不及预期;

历史数据不能完全代表未来预期。

移步好股票应用,订阅“机构研选”,看更多精彩内容

粉丝特惠:好股票APP五个热门产品任选一款,体验五天!欢迎下载注册体验!